Die Nachfrage nach Verbraucherkrediten wächst kontinuierlich, da immer mehr Menschen auf finanzielle Flexibilität angewiesen sind. Sei es für den Kauf eines Autos, eine neue Küche oder unerwartete Ausgaben – Verbraucherkredite erlauben es, Anschaffungen sofort zu tätigen und die Kosten über einen längeren Zeitraum zu verteilen. Doch angesichts der Vielzahl von Kreditangeboten auf dem Markt ist es herausfordernd, den passenden Kredit zu finden. Dieser Artikel beleuchtet die wesentlichen Faktoren, die bei der Wahl eines Verbraucherkredits beachtet werden sollten, und gibt einen umfassenden Überblick über die wichtigsten Vergleichskriterien.

Was ist ein Verbraucherkredit und wofür wird er genutzt?

Ein Verbraucherkredit ist ein Kredit, der an Privatpersonen vergeben und für unterschiedliche Zwecke verwendet wird. Typischerweise wird dieser Kredit nicht durch Sicherheiten wie Immobilien besichert, sondern basiert auf der Kreditwürdigkeit des Antragstellers. Die Kreditsumme wird in monatlichen Raten zurückgezahlt, die aus einem festen Zinsanteil und dem Tilgungsbetrag bestehen. Verbraucherkredite sind besonders beliebt, weil sie flexibel einsetzbar sind. Egal, ob es sich um eine größere Anschaffung wie ein Auto oder eine Renovierung handelt, oder um kleinere Konsumausgaben – der Kreditnehmer entscheidet, wie das Geld verwendet wird. Diese Flexibilität macht den Verbraucherkredit zu einem zentralen Instrument der Finanzplanung im Alltag.

Die Rolle der Bonität für Verbraucher und Kreditgeber

Die Bonität spielt eine entscheidende Rolle bei der Kreditvergabe. Sie gibt Auskunft über die Kreditwürdigkeit einer Person und beeinflusst maßgeblich die Konditionen, zu denen ein Verbraucherkredit vergeben wird. Banken nutzen Scoring-Modelle, um das Ausfallrisiko eines Kreditnehmers zu bewerten. Zu den Faktoren, die dabei berücksichtigt werden, zählen Einkommen, bestehende Kredite, Zahlungsverhalten und berufliche Situation. Eine hohe Bonität ermöglicht nicht nur den Zugang zu Krediten, sondern sichert auch bessere Konditionen. Wer über eine schlechte Bonität verfügt, muss mit höheren Zinsen rechnen oder riskiert, keinen Kredit zu erhalten. Deshalb lohnt es sich, bereits im Vorfeld der Kreditaufnahme die eigene Bonität zu prüfen und gegebenenfalls zu verbessern.

Die eigene Kreditwürdigkeit zu verbessern, erfordert eine gezielte Vorgehensweise und finanzielle Disziplin. Ein erster Schritt ist, bestehende Schulden, insbesondere Kreditkartenverbindlichkeiten, regelmäßig und pünktlich zu begleichen, um einen positiven Einfluss auf die Kreditgeschichte zu erzielen. Es ist ratsam, die eigene Auslastung des Kreditrahmens gering zu halten, idealerweise unter 30 % der verfügbaren Kreditsumme. Des Weiteren sollte man darauf achten, keine unnötigen Kreditanfragen zu stellen, da zu viele Anfragen in kurzer Zeit die Bonität negativ beeinflussen.

Alte, bereits abbezahlte Kredite sollten in der eigenen Schufa-Auskunft erhalten bleiben, da sie die Zuverlässigkeit und Kreditvergangenheit belegen. Zudem helfen regelmäßige Kontrollen der Schufa-Auskunft, fehlerhafte Einträge zu identifizieren und korrigieren zu lassen, um die Bonität zu schützen und zu verbessern. Langfristig zahlt sich ein verantwortungsvoller Umgang mit Finanzen aus, der durch Stabilität und verlässliche Rückzahlungen die Kreditwürdigkeit stärkt.

Zinsen und Kosten machen den Preis des Kredits aus

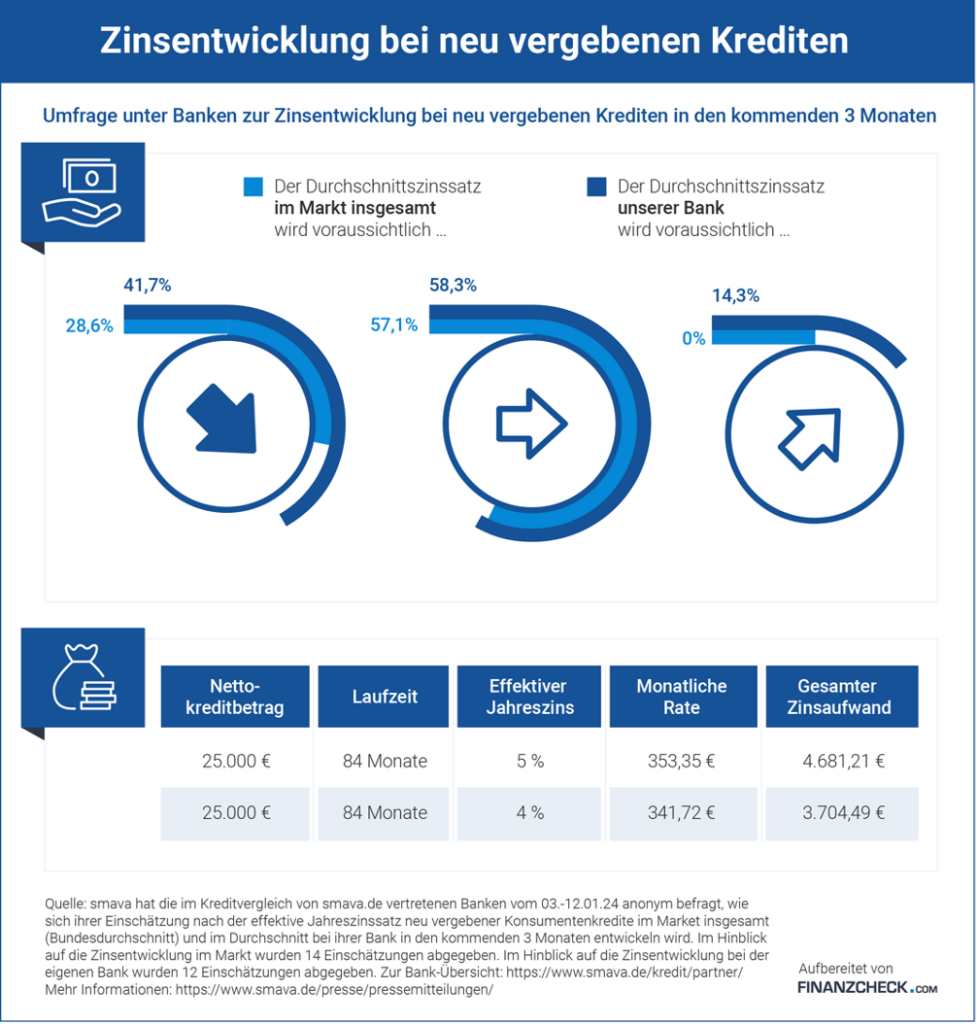

Ein zentrales Kriterium beim Vergleich von Verbraucherkrediten ist der Zinssatz. Dabei unterscheidet man zwischen dem Sollzins und dem effektiven Jahreszins. Der Sollzins gibt an, welche Kosten für die Kreditaufnahme anfallen, während der effektive Jahreszins zusätzlich Gebühren und andere Kosten enthält, die mit dem Kredit verbunden sind. Der effektive Jahreszins ist somit das wichtigere Vergleichskriterium. Neben den Zinsen fallen gelegentlich weitere Kosten an, wie beispielsweise Bearbeitungsgebühren oder Kosten für Restschuldversicherungen. Diese Zusatzkosten sollten bei der Auswahl eines Kredits unbedingt berücksichtigt werden, da sie den Kredit insgesamt verteuern. Ein detaillierter Vergleich der Gesamtkosten ist daher unerlässlich.

Die Balance zwischen Laufzeit und monatlichen Raten finden

Die Wahl der richtigen Laufzeit ist entscheidend für die Höhe der monatlichen Raten und damit für die finanzielle Belastung des Kreditnehmers. Eine kurze Laufzeit führt zu höheren monatlichen Raten, reduziert jedoch die Gesamtkosten des Kredits, da weniger Zinsen anfallen. Eine längere Laufzeit wiederum verringert die monatliche Rate, erhöht aber die Zinskosten über die gesamte Kreditlaufzeit. Die optimale Laufzeit sollte so gewählt werden, dass die monatliche Rate bezahlbar bleibt, ohne dass der Kredit unverhältnismäßig teuer wird. Es empfiehlt sich, einen Haushaltsplan aufzustellen, um die monatlichen Einnahmen und Ausgaben zu analysieren und so die ideale Ratenhöhe zu bestimmen. Kreditnehmer profitieren davon, wenn von Anfang an eine sinnvolle Rate gewählt wird, da eine spätere Anpassung der Ratenhöhe mit einem erheblichen bürokratischen Mehraufwand verbunden ist.

Verwendungszweckgebundene Kredite sind günstiger, aber weniger flexibel

Manche Banken bieten spezielle Verbraucherkredite an, die an einen bestimmten Verwendungszweck gebunden sind. Beispiele hierfür sind Autokredite oder Renovierungskredite. Da der Verwendungszweck festgelegt ist und der Kredit oft durch den gekauften Gegenstand abgesichert wird, sind die Zinsen in der Regel günstiger als bei frei verfügbaren Krediten. Allerdings schränkt diese Zweckbindung die Flexibilität des Kreditnehmers ein, da das Geld nur für den festgelegten Zweck genutzt werden darf. Daher sollten Kreditnehmer genau überlegen, ob sie von den günstigeren Konditionen profitieren wollen oder ob ihnen eine flexiblere Kreditnutzung wichtiger ist.

Chancen bei Sondertilgungen und vorzeitigen Ablösungen

Viele Kreditnehmer möchten die Möglichkeit haben, ihren Kredit vorzeitig zu tilgen, wenn sich ihre finanzielle Situation verbessert. Hier kommen Sondertilgungen ins Spiel. Diese bieten die Gelegenheit, außerplanmäßige Zahlungen zu leisten und den Kredit schneller abzubezahlen, ohne zusätzliche Kosten. Jedoch bieten nicht alle Banken diese Option kostenfrei an. Manche erheben eine Vorfälligkeitsentschädigung, wenn der Kredit früher als geplant abgelöst wird. Es lohnt sich daher, vor Vertragsabschluss genau zu prüfen, welche Regelungen zur vorzeitigen Ablösung gelten und ob Sondertilgungen kostenfrei möglich sind.

Ist eine Restschuldversicherung sinnvoll oder überflüssig?

Eine Restschuldversicherung soll den Kreditnehmer im Falle von unvorhergesehenen Ereignissen wie Erwerbslosigkeit, Krankheit oder Tod absichern. Sie tritt dann ein, wenn der Kreditnehmer die monatlichen Raten nicht mehr zahlen kann. Diese Versicherungen werden oft als Sicherheitspaket von den Banken angeboten, sind jedoch mit zusätzlichen Kosten verbunden. Ob eine solche Versicherung sinnvoll ist, hängt von der individuellen Situation des Kreditnehmers ab. In vielen Fällen sind die Versicherungen überteuert und bringen nur einen geringen Mehrwert. Alternativen wie eine private Berufsunfähigkeits- oder Risikolebensversicherung stellen eine kostengünstigere und effektivere Absicherung dar. Allerdings ist es auch hier entscheidend, genau zu vergleichen, die einzelnen Dienstleister und ihre Angebote einander gegenüberzustellen und nur Lösungen zu wählen, die zu einem selbst und der persönlichen Lebensweise und -situation passen.

Der Einfluss der Kreditart auf die Konditionen

Die Art des Verbraucherkredits hat großen Einfluss auf die Konditionen. Es gibt unterschiedliche Kreditformen, wie den Ratenkredit, den Dispokredit oder den Rahmenkredit. Der Ratenkredit gibt feste monatliche Raten und Laufzeiten vor, was Planungssicherheit ermöglicht. Der Dispokredit ist eine flexiblere, aber oft deutlich teurere Kreditform, da die Zinsen hier erheblich höher sind. Häufig sind daher Alternativen zum Dispokredit sinnvoller. Die Wahl der Kreditart sollte gut überlegt sein, da sie sich direkt auf die Kosten auswirkt. Während ein Ratenkredit für größere Anschaffungen gut geeignet ist, überbrückt der Dispokredit kurzfristige Liquiditätsengpässe. Der Rahmenkredit bietet eine Art Mittelweg zwischen beiden Optionen.

Onlinekredite vs. Filialbanken: Vor- und Nachteile

In den vergangenen Jahren haben Onlinekredite stark an Beliebtheit gewonnen. Sie zeichnen sich durch schnelle Bearbeitungszeiten, unkomplizierte Antragsprozesse und oft günstigere Konditionen aus, da Online-Banken geringere Betriebskosten haben. Viele Verbraucher schätzen zudem die Möglichkeit, Angebote bequem von zu Hause aus zu vergleichen und abzuschließen. Filialbanken hingegen bieten eine persönliche Beratung und eine direkte Ansprechperson. Dies kann besonders bei komplexeren Finanzierungsfragen von Vorteil sein. Allerdings sind die Konditionen oft weniger attraktiv als bei Online-Anbietern. Eine Kombination aus Online- und Filialangeboten zu vergleichen, ist daher ratsam.

Vergleichsportale sind hilfreich, aber nicht immer vollständig

Vergleichsportale haben sich als nützliches Werkzeug etabliert, um die Vielzahl an Kreditangeboten zu überblicken. Sie bieten eine schnelle Übersicht über Zinssätze, Laufzeiten und andere Konditionen. Allerdings sollte beachtet werden, dass nicht alle Kreditinstitute in diesen Portalen gelistet sind, insbesondere regionale Banken oder spezielle Kreditgeber. Ferner finanzieren sich viele Vergleichsportale über Provisionsmodelle, sodass sie nicht immer die besten Angebote zeigen. Ein Kreditvergleich sollte daher auf mehreren Plattformen durchgeführt und im besten Fall um Direktanfragen bei Banken ergänzt werden.

Verbraucherschutz: Rechte und Pflichten beim Kreditvertrag

Verbraucher haben beim Abschluss eines Kreditvertrags bestimmte Rechte, die durch gesetzliche Regelungen geschützt sind. So besteht etwa das Recht auf Widerruf: Innerhalb von 14 Tagen nach Vertragsabschluss kann der Kreditvertrag ohne Angabe von Gründen widerrufen werden. Überdies müssen Kreditverträge alle wesentlichen Informationen klar und verständlich darstellen. Verbraucher sollten ihre Rechte kennen und auf faire Vertragsbedingungen achten. Eine transparente Kommunikation seitens der Bank sowie das genaue Studium der Vertragsunterlagen sind unverzichtbar, um unangenehme Überraschungen zu vermeiden.

Kredite für Selbstständige und Freiberufler stellen besondere Anforderungen

Selbstständige und Freiberufler haben oft Schwierigkeiten, Kredite zu erhalten, da ihre Einkommenssituation als weniger stabil eingeschätzt wird. Banken verlangen in der Regel zusätzliche Sicherheiten oder umfangreiche Nachweise über die finanzielle Lage, wie Bilanzen oder Steuerbescheide. Dennoch gibt es spezielle Kredite für Selbstständige, die auf die Bedürfnisse dieser Berufsgruppen zugeschnitten sind. Diese Kredite zeichnen sich oft durch flexible Rückzahlungsmodalitäten aus, um den schwankenden Einkünften Rechnung zu tragen. Eine sorgfältige Vorbereitung und der Vergleich von Angeboten sind hier besonders wichtig.

Der optimale Verbraucherkredit ist individuell gestaltet

Beim Vergleich von Verbraucherkrediten kommt es darauf an, die eigenen Bedürfnisse und finanziellen Möglichkeiten klar zu definieren. Ob Zinssatz, Laufzeit, Flexibilität oder zusätzliche Kosten – jedes Kriterium spielt eine Rolle bei der Entscheidung für oder gegen einen Kredit. Während eine niedrige Rate auf den ersten Blick verlockend erscheint, sollte immer die Gesamtkostenbetrachtung im Vordergrund stehen. Letztlich gibt es nicht den einen, perfekten Kredit für alle. Jeder Kreditnehmer hat individuelle Anforderungen, die in die Entscheidung einfließen müssen. Ein gründlicher Vergleich und die Berücksichtigung von Sonderkonditionen wie vorzeitige Ablösungen oder Zweckbindungen helfen, den passenden Kredit zu finden und langfristig finanziell flexibel zu bleiben.

Auch interessant: